住宅購入時に考えておきたい老後への備え

江戸川区の不動産エージェント江戸川不動産情報館・金野秀樹(コンノヒデキ)です。

本日のテーマは「住宅購入時に考えておきたい老後への備え」についてです。

参考にして下さい。

目次

住宅購入と老後への備え

住宅購入と老後への備えを解説していく前に、最近のシニアカップル(世帯主年齢50歳以上の夫婦のみ世帯)の動向を確認しておきましょう。

シニアカップルの動向

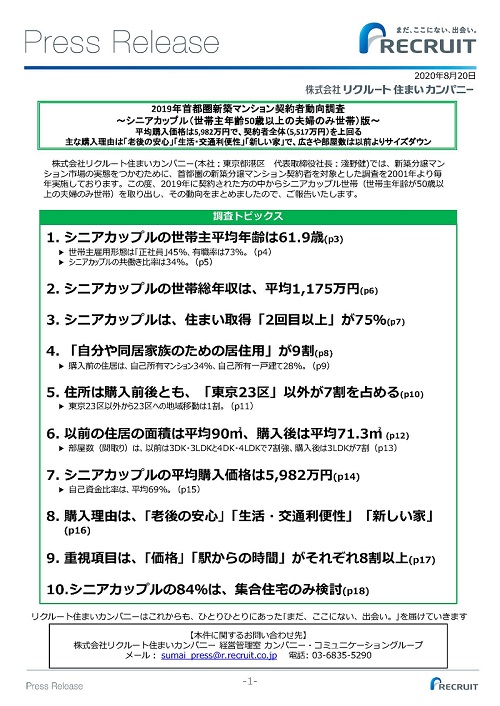

先日、リクルート住まいカンパニーが「2019年首都圏新築マンション契約者動向調査~シニアカップル(世帯主年齢50歳以上の夫婦のみ世帯)版~」(プレスリリース)を発表しました。

引用元:株式会社リクルート住まいカンパニー

2019年首都圏新築マンション契約者動向調査

~シニアカップル(世帯主年齢50歳以上の夫婦のみ世帯)版~

プレスリリースの中で、新築マンションを購入した世帯の約75%が、「2回目以上(住まいの購入経験が2回目以上)」だったという調査報告がありました。

この数字は、契約者全体(全年齢対象:約22%)と比べて高い数字となります。

年代的に当たり前と言えばそうですが…

ちなみに、50代ですと「初めての購入」が約41%いますが、60代以上となりますと、20%以下となります。

シニアカップルの購入理由

シニアカップルの購入理由で多かった回答は下記の通りです。

- 子供や家族の為 約62%

- もっと広い家に住みたい 約38%

- 現在の住居費がもったいない 約28%

- 持家の方が自由に使えて気兼ねしない 約25%

- 低金利だから 約14%

- 老後の安心のため 約14%

- 資産性があるから 約12%

- 結婚を機に 約12%

シニアカップルの重視項目

シニアカップルの重視した項目で回答が多かった項目は下記の通りです。

- 価格 約89%

- 日当たり 約58%

- 最寄り駅からの距離 約57%

- 間取り・プラン 約55%

- 住居の広さ 約53%

- 住居の部屋数 約51%

老後に有利な住宅購入とは

一次取得者(初めて家を買う人)の住宅購入のご相談を受けていて、購入を検討し始めたきっかけで多いのは、「ご結婚やご出産」等の家族が増えるタイミングです。

家族が増える事により、今の住まいが手狭になって、マンションや戸建ての購入を検討されるわけです。

このパターンですと、建物の「広さ」や「間取り」が重視項目で大きな要素となります。

結果、予算との兼ね合いで「駅からの利便性」は、やや優先度が下がる傾向にあります。

シニアカップルの場合

一方、お子様たちが既に独立したシニアカップルの場合、ご夫婦二人のみとなりますので、建物が広いと、使わない部屋があったり、掃除が大変、駅までの遠さ等に不便を感じてくるようになります。

戸建の場合は「室内での階段の上り下り」が大変といった声も出てきます。

こうした事情により「住宅購入資金に余裕がある」シニアカップルは、駅近で手頃な間取りのマンションに住替えを検討する、というケースが多いのです。

老後に備えて資産価値も検討しておく

前述しました「住宅購入資金に余裕がある」というのは、預貯金が豊富にあることだけではありません。

既に不動産を所有している場合、その不動産が「資産価値」を持っている状態も含みます。

率直に言えば「売れる不動産」を持っている方です。

不動産産業界では「売れない不動産はない」と言ったりしますが、「売りにくい不動産」は当然存在します。

そんな不動産を「塩漬け物件※」と呼んだりもします。

※現金化しにくい事情がある物件のこと、売りにくい他にも担保提供していて売る事が出来ない等の物件のこともさす。

貯蓄となる不動産とは

現金化しやすい不動産は、「住宅ローンの支払」が「貯蓄」となる不動産とも言えます。

例えば、「4000万円」のマンションを購入して、老後になってから、そのマンションを売却するときに、売却金額が「3000万円」に値下がりしていたとしても、住宅ローンの残債が1000万円程度であれば、売却時の諸費用を差し引いても「約1900万円」は手元に残こすことが出来るわけです。

1900万円の頭金があれば、ある程度余裕をもった老後の住宅購入が可能となります。

住宅購入に限らず、高齢者施設に住替えるという選択肢もあるでしょう。

資産価値が毀損しやすい物件を選ばない

資産価値という観点から住宅購入時に注意して頂きたいのは、

- 「将来売りやすい(資産価値が維持しやすい)物件」を選択するという観点を忘れない

- 「オーバーローン」に気を付ける

(売却価格より住宅ローンの残債が大きくなってしまう)

の2点です。

例えば、資産価値の毀損率が激しい「新築物件」を諸費用も込みで借入して購入した場合、内入れ返済が出来る余裕がない「資金計画・ライフプラン」だと、将来売却した時に手元にお金が残りません。

最近は、長期固定金利のフラット35は「1.3%(21年以上の借入・団信込み)」くらい、変動金利は「0.5%」を切る金融機関もあります。

超低金利時代と言っても良いでしょう。

さらに、物件価格だけでなく諸費用込みでも、借入出来てしまうケースも多いです。

しかしながら、住宅ローンは30年を超える「長い期間」をかけて支払っていくものです。

老後に有利な住宅購入とは、「資産価値が維持しやすい不動産」を選択する事と「オーバーローンにならない資金計画・ライフプラン」を組み事と言えるのではないでしょうか。

江戸川不動産情報館では、住宅購入検討者向けに「ライフプランニングサービス」をご提供していますので、ご興味のある方は下記リンク先をご参照下さい。

参考記事

江戸川不動産情報館は、買主様の為の不動産エージェント「バイヤーズエージェント」として、今後も不動産関連の情報を発信していきます。

この記事を書いた不動産エージェント

【氏名】金野 秀樹(こんの ひでき)

業界歴15年を超えるベテランエージェント!

歯に衣着せぬ提案で、お客様の悩みを解決するのが生きがい。

将来は、不動産業界の毒蝮三太夫?を目指しているというウルトラマン好き(毒蝮三太夫さんは、ウルトラマンシリーズでアラシ隊員・フルハシ隊員を演じました)の特撮育ちでありながら、意外とロマンチストな一面もあり。

「お客様に心強い」と言われることに喜びを感じつつ、常に緊張感を忘れないように心掛けている。

日々、新しい知識を求めており、様々な記事・書籍・セミナー等で法改正情報や知識を収集するのが「ライフワーク」である。

サービス精神旺盛なのか、ネガティブ情報も含め、徹底的に情報開示をする為、提案時間は長め(平均3時間)である。

勿論、お客様のご予定に合わせて時間は調節していますのでご安心下さい。

【資格】上級宅建士・AFP 等

もっと詳しく知りたい方はこちらから

ご相談はこちらから

【WEBセミナー】家を買うなら知っておきたい情報セミナー

高額な不動産・住宅購入時にはしっかりとお金の戦略をたてる必要があります。

しかしながら、不動産業者や金融機関の提案は、立場上どうしてもポジショントークになりがちです。

FPへの相談も、不動産に精通していないFPさんの場合、???な提案、一般論でしかない、結局ポジショントーク?ということも多いです。

不動産業界15年超でAFP資格者でもある不動産エージェントが、正しいお金の戦略のポイントをポジショントーク一切なしで、実際の事例を交えながらレクチャー致します。

・正しい予算の考え方

・住宅ローン金利の選び方

・ライフプランニング・資金計画の重要性

【売り込み一切なし!情報満載で売り込む暇がそもそもありません】

江戸川不動産情報館のセミナーは、不動産購入を「目的」ではなく「手段」にするセミナーです。セミナーでは、売り込みは一切ありません。お客様の貴重なお時間を頂きますので、徹底的に不動産の賢い購入術(買ってはいけない物件・不動産価格の決まり方等)、不動産業界の仕組み(不動産屋に騙されない方法等)を時間いっぱいにお伝えします。その為、物件を売り込む暇はありません。セミナー受講後、弊社をご利用するかしないかご判断下さい。不満足の場合は、一切の連絡をしない事をお約束致します。

【セミナーでお話しする内容】

「貯蓄になる家?負債になる家?」「不動産の資産価値とは?」

「生き残る街?捨てられる街?」「買ってはいけない物件」

「バイヤーズエージェントって何者?」「不動産の買い時はいつ?」

「家余り 人口減少時代の家探し」

「不動産業界の仕組み」

「不動産営業マンの思考」

「不動産事業者の大好きな儲かる物件とは?」

「購入予算の考え方」「金利の選び方」

and more