住宅ローン返済方法の種類 元利均等返済と元金均等返済

江戸川区の不動産エージェント江戸川不動産情報館・金野秀樹(コンノヒデキ)です。

本日のテーマは「住宅ローン返済方法の種類 元利均等返済と元金均等返済」についてです。

参考にして下さい。

目次

住宅ローン返済方法の種類

住宅ローンの返済方法には二つの種類があります。

それは「元利均等返済」と「元金均等返済」の二つです。

それぞれの返済方法について解説していきましょう。

元利均等返済とは

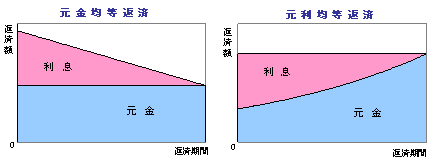

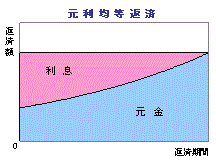

元利均等返済とは、簡単にいえば「毎月の返済額が一定となる」返済方式です。

ローン返済の1ヵ月目から返済最終月まで同じ額を返済し続けることになります。

但し、金利が変動した場合はその限りではありません。

※端数調整のため初回や最終回の分だけ返済額は若干上下があります。

元利均等返済のメリット

元利均等返済のメリットは、毎月の返済額が最終回まで一定となる点です。

毎月の返済額が決まっているため、収入の使い道を考えるときに予算が立てやすいです。

今後の家計を考え、計画を立ててお金を貯めるなら、毎月出ていく住宅ローンの返済額が一定だと貯蓄計画も立てやすくなります。

元金均等返済と比べると、当初の返済額は少なくなります。

元利均等返済のデメリット

元利均等返済は、元金均等返済に比べて総支払利息額が多くなります。

(同じ返済期間の場合)

元金均等返済が毎月一定額の元金が減っていくのに対し、元利均等返済は毎月返済額のうち、返済当初は利息部分の割合が多く、元金部分の割合が少なくなり、返済が進むにつれて元金部分の割合が増えていく(元金が減っていく)仕組みです。

そのため、総支払利息が多くなってしまうのです。

それに伴い、総返済額も元金均等返済に比べて元利均等返済のほうが多くなる点も注意しておきましょう。

※金融機関によっては、元金均等返済方式を選べない場合もありますので注意しましょう。

元金均等返済とは

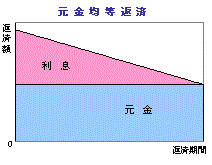

元金均等返済は、「毎月の返済額のうちの元金額が一定」となる返済方法です。

元金均等返済のメリット

元金均等返済は、毎月の元金変額が一定である為、元金の減るスピードが早く、元利均等返済の比べて「金利の総支払額」が少なくなります。

元利均等返済と比べて、元金が減るスピードが早い為、返済が進むにつれて毎月の返済額は少なくなっていきます。

元金均等返済のデメリット

返済当初は、返済する元金部分が大きいため利息が多くなり、元利均等返済と比べると毎月の返済金額が多くなります。

当初の返済額が大きいため、住宅ローンの審査時に必要な年収が高くなります。

繰上返済について

住宅ローンの返済方法として元利均等返済を選択した場合、「毎月の返済額が一定になること」がメリットです。

しかし、元金均等返済と比べてると「総支払利息や総返済額が多くなってしまう」「元金の減りが遅い」というデメリットもあります。

そのデメリットを解消するためには、元金を早めに減らすことがポイントになってきます。

その元金を減らすために「繰上返済」という方法があります。

元利均等返済と元金均等返済の差額を貯蓄

元利均等返済と元金均等返済の毎月の返済額の差額分を貯蓄しておいて、定期的に繰上返済をする方法もあります。

この方法であれば、当初の返済額は元金均等返済と比べて、少なく抑える事が出来ます。

差額の貯蓄額がある程度貯まった時点で、家計に余裕があれば「繰上返済」をして、総利息額を少なくする事が出来ます。

借入時に、元から家計に余裕のある方は、元金均等返済を選択することも検討しましょう。

繰上返済の手続き

住宅ローンの繰上返済の手続きについては、借入した金融機関によって変わってきます。

いくらから繰上返済ができるかは、金融機関によって違いますので、各金融機関にてご確認下さい。

例えば、フラット35を利用している方は、金融機関の窓口からですと「100万円以上」ですが、インターネットで手続きを行う「住・My Note」から行えば「10万円以上」からとなります。

中には、普通預金の残高が自分で指定した残高を上回ったらその分を自動的に繰上返済に回してくれる金融機関もあります 。

これは、繰上返済の手続きをする手間を省きたい人におすすめです。

繰上返済の方法については、金融機関によって様々なサービスを展開していますので、住宅ローンを選択する際の一つの参考にしてみてはいかがでしょうか。

「返済額軽減型」と「返済期間短縮型」

また、繰上返済には「返済額軽減型」と「返済期間短縮型」があります。

返済額軽減型

返済額軽減型は、繰上返済によって毎月の返済額を軽減する方法です。

毎月の返済額が軽減される為、家計が楽になります。

例えば、お子様の将来の教育費が心配な場合に、返済額を少なくして貯蓄にまわすといったことが考えられます。

しかしながら、一時的に家計は楽になりますが、返済期間短縮型と比べると、総利息額の軽減効果は小さくなります。

返済期間短縮型

返済期間短縮型は、繰上返済によって、返済期間を短くする方法です。

毎月の返済額は変わりません。

返済期間が短くなりますので、利息の軽減効果は、返済額軽減型と比べると大きくなります。

繰上返済の注意点

繰上返済を行う時の注意点は下記の通りです。

余裕資金で行うこと

繰上返済を行うと、毎月の返済額や総利息支払額が軽減されますが、その分、手元資金が減少します。

その為、当面のライフイベントやライフスタイルを考慮した「余裕資金」で行う必要があります。

無理をして繰上返済を行った結果、当面の生活がきつくなってしまっては本末転倒となってしまいます。

繰上返済手数料も考慮する

金融機関によっては、繰上返済を行う際に手数料が発生する場合があります。

手数料がかかる場合は、少額で細かく繰上返済を行うよりも、ある程度の額が貯まった段階で行った方が、金銭的にお得な場合もありますので注意しましょう。

住宅ローン控除の対象期間中は年末残高に注意

住宅ローン控除の対象期間中の方は、年末の借入残高に注意しましょう。

繰上返済を行った結果、年末の残高が減ってしまうと、その分の控除対象額が減少してしまいます。

また返済期間の短縮の場合は、返済期間が10年未満にならないように注意しましょう。

住宅ローン控除は、借入期間10年以上が適用要件となっています。

江戸川不動産情報館は、買主様の為の不動産エージェント「バイヤーズエージェント」として、今後も不動産関連の情報を発信していきます。

不動産エージェントとWEB作戦会議

オンラインで不動産エージェントとWEB作戦会議をしてみませんか?

この記事を書いた不動産エージェント

【氏名】金野 秀樹(こんの ひでき)

業界歴15年を超えるベテランエージェント!

歯に衣着せぬ提案で、お客様の悩みを解決するのが生きがい。

将来は、不動産業界の毒蝮三太夫?を目指しているというウルトラマン好き(毒蝮三太夫さんは、ウルトラマンシリーズでアラシ隊員・フルハシ隊員を演じました)の特撮育ちでありながら、意外とロマンチストな一面もあり。

「お客様に心強い」と言われることに喜びを感じつつ、常に緊張感を忘れないように心掛けている。

日々、新しい知識を求めており、様々な記事・書籍・セミナー等で法改正情報や知識を収集するのが「ライフワーク」である。

サービス精神旺盛なのか、ネガティブ情報も含め、徹底的に情報開示をする為、提案時間は長め(平均3時間)である。

勿論、お客様のご予定に合わせて時間は調節していますのでご安心下さい。

【資格】上級宅建士・2級ファイナンシャル・プランニング技能士(AFP・日本FP協会認定)等

もっと詳しく知りたい方はこちらから

ご相談はこちらから

【WEBセミナー】家を買うなら知っておきたい情報セミナー

高額な不動産・住宅購入時にはしっかりとお金の戦略をたてる必要があります。

しかしながら、不動産業者や金融機関の提案は、立場上どうしてもポジショントークになりがちです。

FPへの相談も、不動産に精通していないFPさんの場合、???な提案、一般論でしかない、結局ポジショントーク?ということも多いです。

不動産業界20年超でAFP資格者でもある不動産エージェントが、正しいお金の戦略のポイントをポジショントーク一切なしで、実際の事例を交えながらレクチャーいたします。

・正しい予算の考え方

・住宅ローン金利の選び方

・ライフプランニング・資金計画の重要性

【売り込み一切なし!情報満載で売り込む暇がそもそもありません】

江戸川不動産情報館のセミナーは、不動産購入を「目的」ではなく「手段」にするセミナーです。セミナーでは、売り込みは一切ありません。お客様の貴重なお時間を頂きますので、徹底的に不動産の賢い購入術(買ってはいけない物件・不動産価格の決まり方等)、不動産業界の仕組み(不動産屋に騙されない方法等)を時間いっぱいにお伝えします。その為、物件を売り込む暇はありません。セミナー受講後、弊社をご利用するかしないかご判断ください。不満足の場合は、一切の連絡をしない事をお約束いたします。

【セミナーでお話しする内容】

「貯蓄になる家?負債になる家?」「不動産の資産価値とは?」

「生き残る街?捨てられる街?」「買ってはいけない物件」

「バイヤーズエージェントって何者?」「不動産の買い時はいつ?」

「家余り 人口減少時代の家探し」

「不動産業界の仕組み」

「不動産営業マンの思考」

「不動産事業者の大好きな儲かる物件とは?」

「購入予算の考え方」「金利の選び方」

and more